Il bilancio 2011/12 di A.C. Siena S.p.A. si è chiuso con un utile di € 1,8 milioni, che migliora nettamente la perdita rilevante del 2010/11 di € 20.448.709. Il risultato positivo è attribuibile ai proventi straordinari per la cessione del ramo aziendale costituito dai marchi sociali e ai proventi per la cessione dei diritti TV. Come nell’esercizio precedente il rapporto con Monte Paschi ha svolto un ruolo fondamentale. La perdita del 2010/11 era dovuta principalmente alla disputa del campionato di serie B e al conseguente venir meno dei diritti TV.

Il bilancio 2011/12 di A.C. Siena S.p.A. si è chiuso con un utile di € 1,8 milioni, che migliora nettamente la perdita rilevante del 2010/11 di € 20.448.709. Il risultato positivo è attribuibile ai proventi straordinari per la cessione del ramo aziendale costituito dai marchi sociali e ai proventi per la cessione dei diritti TV. Come nell’esercizio precedente il rapporto con Monte Paschi ha svolto un ruolo fondamentale. La perdita del 2010/11 era dovuta principalmente alla disputa del campionato di serie B e al conseguente venir meno dei diritti TV.

Per i prossimi esercizi si profilano alcune problematiche i cui esiti dovranno essere seguiti attentamente. Il primo problema è l’andamento sportivo. Per una squadra di calcio italiana è “vitale” la partecipazione al campionato di “Serie A” per i proventi televisivi. Nel campionato 2012/13 il Siena ha dovuto subire una penalizzazione di 6 punti, a seguito di patteggiamento, un handicap che si sta rivelando “pesante” da sopportare. Il secondo problema è quello della sponsorizzazione. Gli amministratori hanno scritto nella loro relazione che è indispensabile una valutazione circa la concreta possibilità di poter continuare, in futuro, a contare sulle risorse finora erogate dal Monte dei Paschi, il cui contratto di sponsorizzazione scadrà nell’esercizio 2012/2013.

Il Rapporto con Monte Paschi.

Anche per il 2011/12 è stata confermata l’importanza del rapporto con Banca Monte dei Paschi di Siena S.p.A., che è lo Sponsor Ufficiale di A.C. Siena S.p.A.. I corrispettivi erogati dallo Sponsor Ufficiale nel 2011/12, come nel 2010/11, ammontano a € 8 milioni, di cui € 900 mila a titolo di premio per i risultati sportivi raggiunti, ossia la permanenza in Serie A.

La partecipazione al campionato di Serie A 2011/12 ha permesso di ridurre l’incidenza percentuale della sponsorizzazione sul valore della produzione dal 26,4% al 15,3%. Ciò è stato possibile grazie ai proventi da cessione diritti TV, aumentati a € 21,9 milioni da € 606.420 del 2010/11. E’ un dato che da solo spiega la differenza tra Serie A e Serie B. Il Gruppo MPS, oltre a rivestire il fondamentale ruolo di “Sponsor Ufficiale”, riveste anche il ruolo di “finanziatore”, poiché permette l’utilizzo di scoperti temporanei sui conti correnti e anticipa le fatture, con operazioni di factoring.

I “Debiti verso banche”, ammontanti a € 3.062.068, si riferiscono scoperti di conto corrente, presso Banca MPS e, in minima parte, a debiti per prestiti finalizzati contratti con l’istituto Santander Consumer Bank. I “Debiti verso altri finanziatori”, pari a € 6.954.195, si riferiscono ad anticipi di fatture da parte di MPS Leasing & Factoring S.p.A.

Nell’operazione straordinaria relativa alla cessione del ramo d’azienda contenente i marchi, il Monte Paschi ha svolto il ruolo di “soggetto finanziatore”.

La Cessione del Ramo d’Azienda.

Nel 2011/12 è stato ceduto il ramo d’azienda composto dai marchi “A.C. Siena” e “A.C. Siena Robur 1904”, dai relativi diritti di sfruttamento economico e da contratti promo – pubblicitari connessi alla valorizzazione dei marchi. I motivi che hanno determinato tale operazione, che anche altri club italiani hanno fatto, sono due: l’acquisizione di maggiore liquidità e la valorizzazione dei marchi. I soggetti coinvolti sono stati: la controllante Progetto Siena S.p.A., proprietaria dei marchi sociali riacquistati dalla controllata A.C. Siena S.p.A.; A.C. Siena S.p.A., in veste di cedente; B. & W. Communication S.r.l. (parte correlata), in veste di società cessionaria; Banca Monte dei Paschi di Siena S.p.A., nel ruolo di soggetto finanziatore dell’operazione. L’operazione si è svolta primariamente attraverso il riacquisto della proprietà dei marchi sociali dalla controllante Progetto Siena S.p.A. mediante esercizio del diritto d’opzione per € 15 mila oltre IVA e si è proceduto anche al trasferimento del “Contratto di collaborazione nella promozione e merchandising” con Monte Paschi. Successivamente, si è conferito l’incarico per la stima del valore del ramo d’azienda, per determinarne il prezzo.

La stipula del contratto di cessione di ramo d’azienda con B. & W. Communication S.r.l. è avvenuta in data 29/12/2011, per € 25,1 milioni, ed è stata sottoposta a condizione sospensiva, ossia l’ottenimento del finanziamento. La stipula del contratto di finanziamento a lungo termine tra la società B. & W. Communication S.r.l. e l’Istituto Monte dei Paschi di Siena S.p.A. è avvenuta in data 09/02/2012, quando pertanto è venuta a cessare la condizione sospensiva. Sempre in data 09/02/2012 è stato sottoscritto con B. & W. Communication S.r.l. un contratto di licenza di uso di marchio di durata ventennale.

Per l’uso del marchio, il Siena si è impegnato a corrispondere un corrispettivo pari ad € 1.500.000 per il 2012, € 1.400.000 per il 2013, € 1.000.000 all’anno fino alla scadenza del contratto.

Tale operazione ha permesso, nell’esercizio 2010/11, di evidenziare anche imposte differite attive per € 5.350.000, rilevando un credito di pari importo verso la controllante.

La continuità aziendale.

Il Collegio Sindacale, nella funzione affidatagli di revisione legale dei conti, ha rilevato che il conseguimento dell’utile d’esercizio è determinato dalla realizzazione della plusvalenza di € 25.085.174 derivante dall’operazione straordinaria di cessione di ramo d’azienda, oltre che dalla realizzazione di Plusvalenze da cessione di Calciatori per € 11.938.027.

Per quanto riguarda la contabilizzazione delle imposte differite attive, su perdite fiscali utilizzabili in compensazione per i complessivi € 5.350.000 iscritti nel bilancio precedente, il Collegio ha preso atto che, poiché le previsioni reddituali, che hanno determinato la rilevazione contabile, sono state solo in parte confermate, l’Organo Amministrativo ha stornato il credito residuo. Pertanto, alla data del 30/06/2012, non risultano iscritti crediti verso la controllante per imposte differite attive su perdite fiscali da utilizzare in compensazione.

Per l’esistenza di contenziosi con alcuni fornitori, il Collegio Sindacale ha raccomandato di monitorare costantemente l’andamento della gestione finanziaria, con particolare riferimento all’evoluzione delle suddette posizioni in contenzioso.

Il Collegio Sindacale ha invitato il socio a valutare l’opportunità di rimborsare i crediti vantati nei confronti della Controllante oppure di intervenire a mezzo di ulteriori apporti di capitale, a causa del perdurare di una situazione di tensione finanziaria connessa alla complessiva esposizione debitoria.

Il Patrimonio Netto.

Il patrimonio netto è positivo per € 2.318.187, nell’esercizio precedente era negativo per € 2.829.062. La variazione è stata determinata dalle seguenti operazioni: il versamento in conto futuro aumento di capitale, effettuato il 14/07/2011, per € 3.330.000; l’azzeramento e la ricostituzione del capitale sociale, decisi dall’assemblea straordinaria del 28/10/2011; l’utile di esercizio 2011/12.

I mezzi propri finanziano solo il 2,5% del totale dell’attivo, pari a € 92,7 milioni, per la parte restante si fa ricorso al capitale di terzi.

La Posizione Finanziaria Netta.

La posizione finanziaria netta, in senso stretto, ossia quella derivante dalla differenza tra debiti finanziari e disponibilità liquide, è negativa per € 8,8 milioni, ma inferiore al valore della produzione. Tuttavia l’EBITDA è negativo per circa € 3,5 milioni, e una componente importante del valore della produzione sono le plusvalenze per la cessione dei calciatori, i diritti TV e la sponsorizzazione Monte Paschi. Nella Relazione sulla Gestione è considerata una posizione finanziaria netta comprendente i crediti per compartecipazione ex art. 102 bis NOIF, pari a € 5.150.000 ma non i relativi debiti, pari a € 6.318.000.

I debiti bancari ammontano a € 3.062.068 (€ 2.622.833 nel 2010/11) e si riferiscono a scoperti temporanei con Banca MPS e, in minima parte, a prestiti finalizzati contratti con l’istituto Santander Consumer Bank. I debiti verso altri finanziatori, pari a € 6.954.195 12 ( € 12.604.063 nel 2010/11), riguardano anticipi di fatture richiesti e ottenuti da MPS Leasing & Factoring S.p.A..

Le disponibilità liquide ammontano a € 1.188.632 (€ 1.492.147 nel 2010/11).

Anche il saldo tra crediti e debiti verso squadre di calcio è negativo per € 5,7 milioni. I crediti verso enti del settore ammontano a € 31,8 milioni, mentre i debiti verso enti del settore ammontano a € 37,5 milioni.

I Debiti.

I Debiti tributari e previdenziali ammontano a € 6.851.490, mentre nell’esercizio precedente erano pari a € 6.710.539.

I debiti tributari risultano pari a € 6.400.595 (€ 6,2 milioni nel 2010/11) e riguardano solo le passività per imposte certe e determinate. In tale voce sono iscritti, oltre ai debiti per IRAP relativi al periodo d’imposta 2011/2012, pari ad € 765.258, anche: debiti derivanti da atti di accertamento per IRAP pari ad Euro 24.682 relativi ad esercizi precedenti; debiti per omessi versamenti IVA pari ad Euro 5.211.209 relativi al periodo dal 01/01/2011 al 30/06/2012; debiti derivanti da atti di accertamento per IVA pari ad € 63.879 relativi ad esercizi precedenti; debiti per ritenute IRPEF operate pari ad € 45.208; sanzioni ed interessi maturati su tutti i suddetti debiti tributari alla data del 31.12.2011 per complessivi € 290.359.

I debiti verso il personale ammontano a € 10.079.036 e rappresentano il 26,5% del costo del personale, il che indica la presenza di alcune mensilità da pagare.

I debiti verso fornitori ammontano a € 13.692.329 (€ 13,1 milioni nel 2010/11) e risultano in aumento del 4,7%. Gli amministratori nella Relazione sulla gestione hanno evidenziato che alcuni fornitori (prevalentemente “ereditati” dalle precedenti gestioni) hanno avviato, nei confronti del Siena, procedimenti legali, a fronte del mancato incasso di corrispettivi. Il Siena è impegnato, tramite i propri legali, a definire le posizioni in contenzioso.

Il regolamento del Fair Play Finanziario richiede che non vi siano debiti scaduti non pagati.

La struttura dell’Attivo.

La struttura dell’attivo del bilancio del Siena è composta per il 47% da immobilizzazioni. Le immobilizzazioni materiali, pari a 215 mila euro, sono trascurabili, perché il Siena non ha né lo stadio, né il centro sportivo di proprietà. I costi del vivaio capitalizzati netti ammontano a € 5,2 milioni e aumentano di € 1,1 milioni rispetto al 2010/11.

I crediti dell’attivo circolante, pari a € 41,7, milioni rappresentano il 45% dell’attivo patrimoniale. Nel 2010/11 erano pari a € 38,7 milioni. I “Crediti verso clienti” aventi scadenza oltre 5 anni, pari ad € 3.290.000, sono relativi al saldo dell’operazione di cessione del ramo aziendale, che sarà saldato in tre rate annuali entro la data di chiusura dell’esercizio 2020/2021 ed i due esercizi successivi. I crediti verso controllanti, pari ad € 2.013.297, sono crediti di natura commerciale per € 794.709 e di natura finanziaria per la parte restante.

Il Valore della Rosa.

Il valore contabile netto dei diritti pluriennali alle prestazioni dei calciatori ammonta a € 35.404.221 (€ 31,6 milioni nel 2010/11). Si è registrato un incremento di € 4,8 milioni. La variazione è dovuta ad investimenti per € 23,6 milioni, cessioni per un valore residuo di € 5,6 milioni e ammortamenti per € 14,2 milioni. Il calciatore col valore contabile netto più elevato è, con € 3.773.260, D’Agostino, acquistato per di € 5 milioni, seguito con € 3.606.850, da Paolucci, acquistato per € 7.350.000.

I crediti per le compartecipazioni ex art. 102 bis NOIF aumentano a € 5.150.000 da € 425 mila. Esse rappresentano il valore delle partecipazioni al 50% ai Diritti alle prestazioni dei calciatori e riguardano principalmente Rossi Andrea col Parma per € 1,8 milioni, Iacobucci Alessandro col Parma per € 1,7 milioni e Pacini Giuseppe col Parma per € 500.000. I debiti per le compartecipazioni ex art. 102 bis NOIF, pari a € 6.318.000, riguardano principalmente: Galuppo Alberto col Parma per € 1,7 milioni, Coppola Manuel col Parma per € 1,6 milioni, Doumbia Abdou col Parma per € 500 mila e Mattia Destro col Genoa per € 1,3 milioni. Al 30 giugno 2012, il valore contabile potenziale della rosa del Siena è di € 34,2 milioni. Attualmente, secondo il sito “Transfermarkt” la rosa del Siena ha un valore di mercato di € 30.800.000.

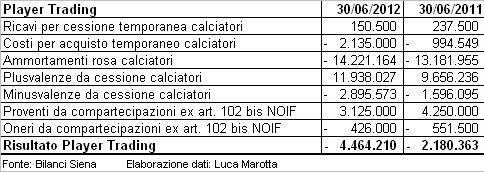

Il Player Trading.

La seconda voce per importanza del valore della produzione, dopo i diritti TV, riguarda le plusvalenze, pari a € 11.938.027 (€ 9.656.236 nel 2010/11). Le principali plusvalenze hanno riguardato calciatori ceduti al Parma: Andrea Rossi ceduto per € 3,6 milioni con un plusvalenza di € 3.592.198; Iacobucci Alessandro ceduto per € 3,4 milioni con un plusvalenza di € 3.394.779; Pacini Giuseppe ceduto per € 1 milione con plusvalenza di pari importo. Da segnalare, inoltre, anche la cessione di Spinazzola Leonardo alla Juventus F.C. S.p.A. per € 800.000 e con plusvalenza di pari importo, mentre Brienza è stato ceduto al Palermo per € 1,4 milioni con una plusvalenza di € 1.124.049.

Le minusvalenze sono state pari a € 2,9 milioni (€ 1,6 milioni nel 2010/11). L’importo maggiore ha riguardato la cessione di Sansone Gianluca, ceduto al Sassuolo per € 850.000 e con una minusvalenza di € 752.466.

Sono stati spesi € 2.135.000 (€ 994 mila nel 2010/11) per l’acquisizione temporanea di calciatori, tra cui spicca Mattia Destro dal Genoa per € 1,5 milioni.

I proventi da compartecipazione pari a € 3.125.000 riguardano D’Agostino per € 2,5 milioni e Bolzoni per € 625.000.

I Ricavi.

Il valore della produzione è aumentato di circa 22 milioni di euro ed ammonta a € 52,3 milioni. Praticamente la variazione è dovuta esclusivamente ai ricavi per cessione diritti TV, aumentati da € 606 mila a € 22 milioni. I diritti TV hanno inciso per il 42% sul totale del valore della produzione. Le plusvalenze per cessioni calciatori incidono per il 23% e i ricavi da sponsorizzazioni, pari a complessivi € 9.389.680, incidono per il 18%. I ricavi da gare, pari a € 2,2 milioni, incidono solo per il 4% ma risultano aumentati del 149%.

Il valore della produzione comprende anche una voce che rappresenta uno storno di costi, che è la capitalizzazione dei costi del vivaio. Tale voce è pari a € 3.356.676 (€ 2.125.329 nel 2010/11).

I Costi.

I costi della produzione ammontano a € 72,4 milioni e rispetto all’esercizio precedente risultano aumentati del 23%. Il costo del personale, pari € 38 milioni (€ 28.969.058 nel 2010/11), incide per il 52,5% sui costi della produzione. Il rapporto tra costo del personale e valore della produzione è pari al 72,6%, superiore al limite massimo del Fair Play Finanziario. Il passaggio dalla Serie B alla Serie A ha comportato un aumento del 31,2% nel costo del personale.

L’ammortamento della rosa calciatori, pari a € 14.221.164, rappresenta il 19,6% dei costi della produzione ed incide per il 27,2% sul valore della produzione.

Tra i costi per godimento beni di terzi, che ammontano ad € 1.277.487, sono compresi la licenza d’uso marchi per € 653.375 e i costi per affitto e manutenzione dei campi sportivi per € 239.033

Il pareggio di bilancio.

Il risultato prima delle imposte è positivo per € 5,4 milioni, mentre nell’esercizio precedente era negativo per € 25,7 milioni. Al netto delle imposte sul reddito, pari a € 3,6 milioni, è stato conseguito un utile netto d’esercizio per € 1.817.248.

Come scritto dagli amministratori, l’andamento economico nella stagione 2012/13 sarà influenzato in misura rilevante dal perseguimento dell’obiettivo “salvezza”.

Il peso del Monte Paschi nel bilancio dell’A.C. Siena

- Dettagli

- By Luca Marotta